1 公司分析:基于公路港特色模式深耕公路物流

1.1 由化学业务转向智慧物流,助力数字货运规模化发展

传化智联是传化集团下属上市公司之一,布局化学及物流两大业务板块。公司为原杭 州传化化学制品有限公司(2001 年创立),初期主要业务为有机硅、有机氟等化学材料的 生产、加工和销售。2015 年为推动化学产业供应链的建设,传化集团将物流业务纳入上市 公司体内,公司主营业务逐步向智慧物流转变。

公司目前主要服务产业端,为货主企业和 物流企业提供智能公路港服务、智能信息服务、一体化物流服务和支付金融服务等,持续 帮助企业供应链降本增效。2000 年公司首创公路港业务模式;2003 年杭州传化公路港正式 投入运营,成都、苏州公路港相继投入使用;2004 年公司在深交所上市;2011 年起公路港 模式进入全国大规模复制阶段;2013 年,公司开始打造服务产业端的智能物流平台,形成 “物流+互联网+金融”的发展模式。截至 2021H1,公司搭建了覆盖全国 27 个省市自治区 的 65 家智能公路港,形成以“智能公路港服务+物流服务+网络货运服务+金融服务”为一 体,线上+线下协同发展的模式。

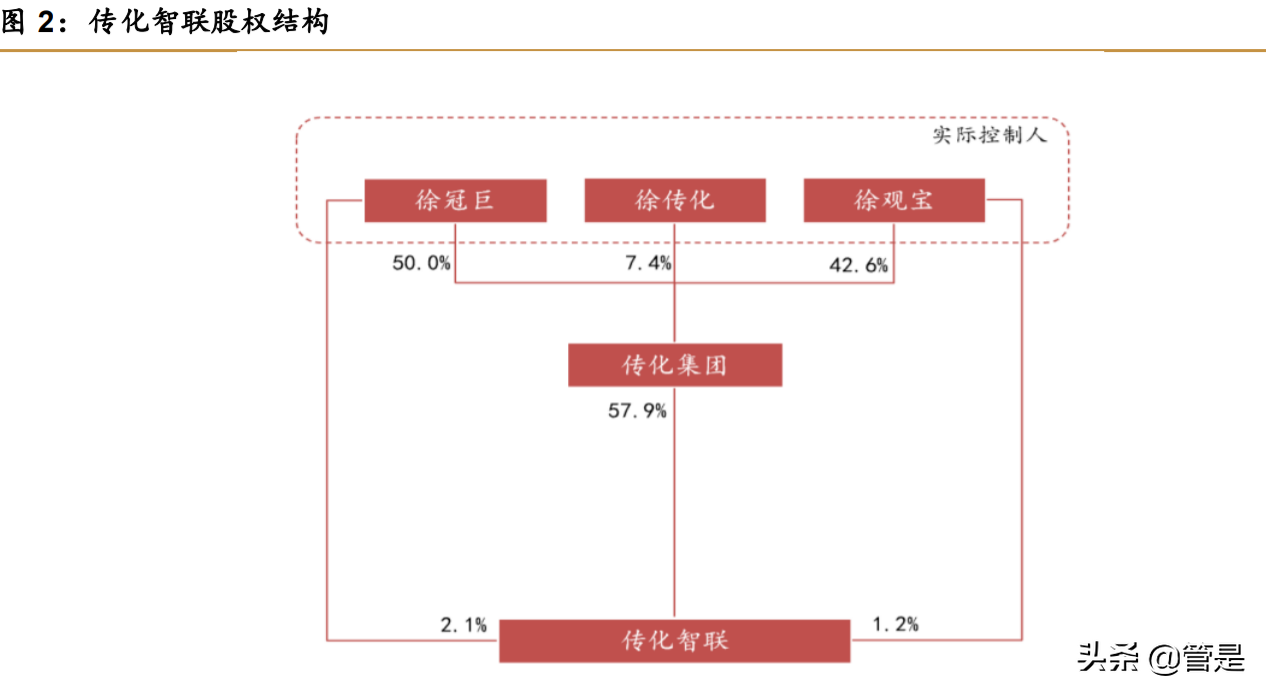

1.2 股权集中于创始人家族,决策执行力强

创始人徐传化先生于 1996 年创立传化集团,传化智联为其旗下 A 股上市公司,截至 2021 年上半年,传化集团持股传化智联 57.9%,集团的实际控制人为徐传化、徐冠巨、徐 观宝三人(父子关系),在传化集团分别持股 7.4%、50.0%、42.6%。

1.3 首创公路港特色模式,聚焦网络货运平台服务

传化智联主要业务可分为智能物流服务平台和化学业务。智能物流服务平台包括四类 服务:网络货运服务、智能公路港服务(园区业务)、物流供应链服务和车后业务。2021 年前三季度实现全平台 GTV696 亿(+39.1%);截至 2021H1,公司实现平台营业额共计 328 亿元(19.3%),网络货运业务交易规模达 87 亿元(+342%)。2020 年报告期内实现平 台全年发货货值 4 万亿元,营业额共计 631 亿元,平台支付交易规模达 2044 亿元,实现业 绩与综合实力同步提高。化学业务方面,公司聚焦行业高价值领域,为客户提供高标准差 异化服务。 公路港模式为基本盘,具备商业模式的先发优势与平台的规模优势。公路港作为区域 物流发展的重要载体,依托专业化、标准化、集约化的基础设施为制造企业、商贸企业、 物流企业、卡车司机等提供一站式综合性物流园区服务(包括互联网货运平台及车后服务 等增值服务)。

1997 年传化集团将“传化车队”改组为“传化储运”公司,2000 年开创公 路港,2003 年建成杭州公路港,2008 年成都公路港作为第二家公路港正式投入运营;截至 2021H1,传化拥有已开展业务公路港 65 个,其中在建项目 8 个。同时,公司不断加大市 场拓展,从运营模式和组织架构上进行系统化变革,实现物流资源和服务能力的聚集,不 断形成产业集群。此外,公司加大对公路港的精细化及智能化运作,不断提升公路港整体 服务能力以适应客户需求。

网络货运助力智慧升级,为智能物流服务平台构建货源池与运力池。基于全国公路港 布局及物流服务沉淀的客户、运力资源优势,叠加数字化、智能化物流服务系统,公司在 上游整合货源、下游整合物流商,建立起数字一体化的网络货运(承运)平台,实现企业 物流的全程四流合一。传化智联在经营过程中不仅深化公路港的传统业务,也加速了网络 货运平台的拓建。

2019 年 5 月,传化启动其网络货运平台业务,对标满帮集团,依托其公 路港城市物流中心集聚的货物资源与运力资源,为智能物流服务平台构建货源池与运力池。 截至 2020 年末,网络货运平台运营客户超 4000 家,触达车辆 50 万辆,累计运单超 170 万单,业务合规率超 92%,智能审单率达 75%。2021H1 网络货运平台交易规模 87 亿元, 同比+ 342%,其中港外拓展规模超 60%,运单 175 万单,智能审单率 79.2%,平台累计 运营客户 7000+家,承运车辆 48 万辆。(报告来源:未来智库)

1.4 物流营收占比扩大,化学业务保持强利润贡献

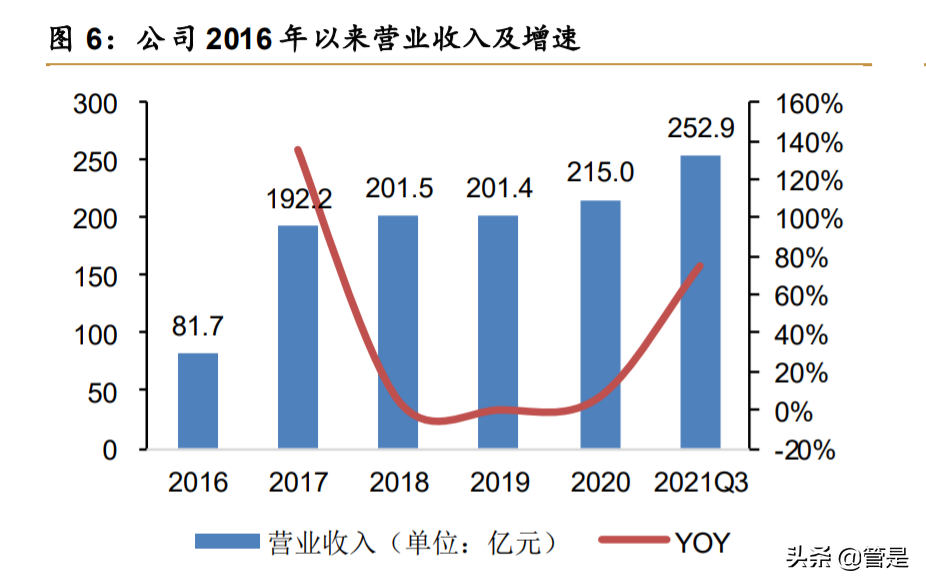

受低基数影响,公司上半年营收增速高,总体营收增速平稳。公司 2020 年实现营业收 入 216.4 亿元,2016-2020 年 CAGR 为 27.5%。2021H1 公司实现营业收入 159.5 亿元, 相比去年同期增长 83.1%。

公司主营业务结构变化大,2019 年前化学业务占比较高,2019 年后,新增网络货运 平台业务贡献营收逐渐增多。2021H1,在物流业务中,网络货运平台贡献营收 71.3 亿元, 占比达 44.7%;其次是车后业务,贡献 35.2 亿元,占比达 22.1%。 2021H1 传化营业收入主要来自物流业务,占比 76.6%(2020H1 占比为 68.5%),其 中网络货运平台业务占比最大(44.7%),其次为车后业务(22.1%)、物流供应链业务 (4.7%)和智能公路港业务(3.8%);传化化学业务占营业收入的 23.4%(2020H1 年占比 31.6%)。

从毛利润情况来看,化学业务以较小的营收占比贡献毛利达 52.9%,营收占比超 70%的物流业务仅贡献 47.1%的毛利,主要是由于各业务毛利率的差别(2021H1 化学业务 毛利率为 23.2%,物流业务毛利率为 6.3%);在物流业务中,智能公路港业务贡献的毛利 24.4%,网络货运平台业务贡献 11.6%的毛利,由于其供应链业务及车后业务更类似于通道 业务,因此毛利贡献较少。

2 行业需求增长势头凸显,未来物流市场规模走向乐观

2.1 万亿规模的公路运输市场,供需双方仍存在优化空间

公路运输一直是我国最主要的运输方式。我国主要的运输方式包括公路、铁路、海路 以及航空运输,尽管近年来铁路及航空运输发展迅速,但公路运输依然是最主要的运输方 式,2020 年公路运输货运量占比达 73.9%,货运量超过 342.6 亿吨。 公路运输下的业务模式基本成万亿级市场。公路运输方式中主要包括快递、零担和整 车三种模式,三种模式主要依据运输重量进行划分。

整车是指一辆整车运输一票货物,运 输重量通常大于 3000kg,其服务对象主要是制造商和分销商;零担运输相对较小的货物或 通过多批货物拼装而成的大件包裹,货物重量通常在 10-3000kg,服务对象通常包括商户、 制造商、分销商及零售商;快递通常是小于 10kg 的轻量件,服务对象通常是电商商家和业 务邮件。根据艾瑞咨询测算,2020 年快递行业规模达 0.8 万亿元、零担行业在 1.5 万亿元, 整车行业为 2.5 万亿元,预计到 2025 年三行业规模将分别超过 1.9 万亿元、2.0 万亿元及 2.5 万亿元。

2.2 网络货运平台整合车货资源,缩小信息差

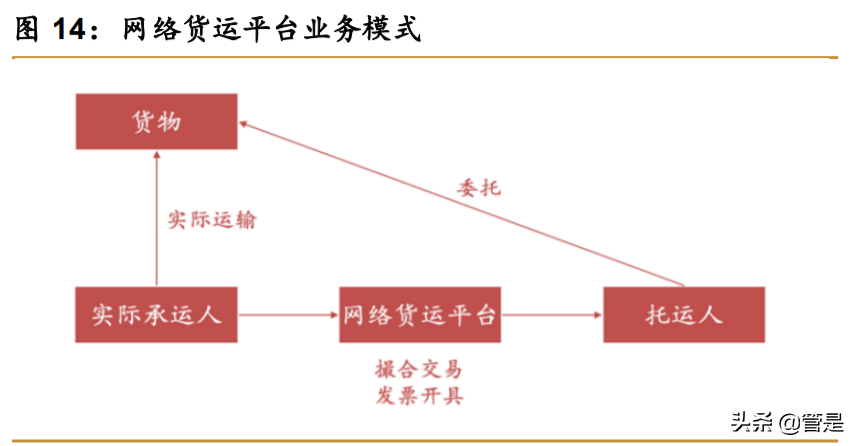

网络货运平台本质是无车承运。无车承运是指是以承运人身份与托运人签订运输合同, 承担承运人的责任和义务,通过委托实际承运人完成运输任务的道路货运业务。2016 年起, 交通部开始试行无车承运人牌照,2019 年《网络平台道路货物运输经营管理暂行办法》正 式将无车承运人定义为网络货运平台,进一步细化经营和责任范围。 网络货运对推进现代流通体系,构建全新物流发展格局尤为重要,平台的发展对于物 流行业的规范和发展起至关重要的作用。

首先,在传统货运中,个体司机通常不具有开票 自制,行业税收秩序混乱。网络货运模式下,信息、资金、物流和票据数据均能实现统一, 并且平台数据和税务机关对接,以此规范整个行业的税务秩序。其次,网络货运平台能够 解决车源货源之间信息不对称问题,有效地整合业务资源,撮合实际承运人和托运人,解 决车货匹配效率低下的问题。

公路货运经历了从车货匹配,到无车承运人试点,再到网络货运平台的发展历程。公 路网络运输作为数字供应链的重要组成,依托 AI、5G 等新技术,发展迅猛。交运部数据显 示,截至 2021 年 6 月 30 日,全国共有 1299 家网络货运公司(含分公司),集中社会零散 运力 293 万辆,占全国营运货车保有量的 26.4%;整合驾驶员 304.7 万人,占全国货车驾 驶员总人数的 20.2%。 网络货运平台依托数字化平台整合车货资源,匹配货主和社会零散司机,解决二者之 间信息不对称问题。营改增之后,货主对增值税专用发票的需求增大,而网络货运平台企 业被允许使用自有增值税发票税控开票软件,解决了发票问题。我国网络货运平台主要分 为控货型、开放型和服务型三类。

控货型平台是指货源或货主自身是平台,掌握物流订单 的分配权,代表性的企业有:大田物流、中外运、中储智运京东、苏宁等;开放性平台是 指平台自身既不是货源也不是运力提供商,而是为车货提供匹配服务的纯第三方平台,代 表性的企业有:满帮、滴滴集运、拉货宝等。服务型平台的特点是多业务线并行,盈利模 式较为多元:除了车货匹配外,主要收入来源包括 SaaS 支持服务、申办资质、税务合规、 金融、油卡、ETC 等。传化智联为典型的服务型网络货运平台,其网络货运平台建成后将 依托其遍布全国的公路港网络,将公路港内原有专线公司转化为客户,为其提供运力、合 规等增值服务。

2.3 物流服务上升空间大,供应链物流优势凸显

我国物流总支出占 GDP 比重呈下降态势,但与美国等发达国家相比仍有较大差距,反 映出我国物流服务效率仍有优化空间。2020 年全国物流支出超过 14.9 万亿元,占 GDP 比 重达 14.7%,与美国(7.5%)相比进步空间较大。基于此背景,供应链物流市场作为物流 的高阶产品,致力于提高全链效率和帮助企业降本增效,在未来市场存在显著优势。灼识 咨询预计到 2025 年,我国物流支出为 19.3 万亿元,占总 GDP 比重将下降至 14.1%。

供应链物流是指围绕一中心企业,通过对商流、物流、信息流和资金流(“四流”)的 控制,覆盖从原材料加工、中间半成品运输到最终产品通过销售网络送至销售客户手中的 功能网络。其目标是“6R”,即将顾客所需的正确的产品(Right product)在正确的时间 (Right time),按照正确的数量(Right quantity)、正确的质量(Right quality)和正确的 状态(Right status)送到正确的地点(Right place)。 未来供应链物流服务细分领域需求潜力大。灼识咨询预计到未来 2025 年,我国一体化 供应链物流服务在汽车、快消领域的销量将突破 4000 亿元,在服饰、3C 电子领域的市场 规模也将扩大至 3000-3500 亿元区间。(报告来源:未来智库)

3 公路港持续放量,网络货运平台增长加速

3.1 公路港解决行业痛点,业务日趋成熟贡献稳定现金流

首创公路港,解决行业痛点。公路港业务模式已成为传化智联物流业务的基本盘,该 业务类似物流园区,但又不局限于只为客户提供土地和空间,传化通过对入园客户的准确 定位(分为零担或整车客户)把握客户的不同需求,并实现服务链条的延伸,比如汽车汽 配、司机住宿、餐饮等等。经过 20 年发展,该业务模式从单个基础物流设施模式逐渐转向 网络化、智能化及生态化不断演进,具备行业先发优势。“公路港”建设经历了模式形成、 生态构建及走向智能三个阶段。

未来公司将进一步加强公路港精细化建设,提升智能化水 平,促进公路港由物业经营向物流运营转型。 公路港业务主要包括物流供应链、园区业务、车后业务及金融业务四个方面,主要解 决了公路运输中存在的痛点,将托运/承运人连接起来,有效地缓和了公路运输中的信息不 对称问题。当下公路港业务主要包括:1)信息互通中心业务(即交易大厅);2)零担业务: 公司在公路港内设置大量零担档口,出租给专线公司,同时进行线路规划,打造“一点发 全国/全省”的零担运输网络;3)延伸业务:公司打造了停车场及仓配服务;4)其他增值 业务:主要包括汽修、住宿餐饮和金融业务等。 智能公路港收入以物业租金为主(70%),其余来自于增值业务和政府补贴。

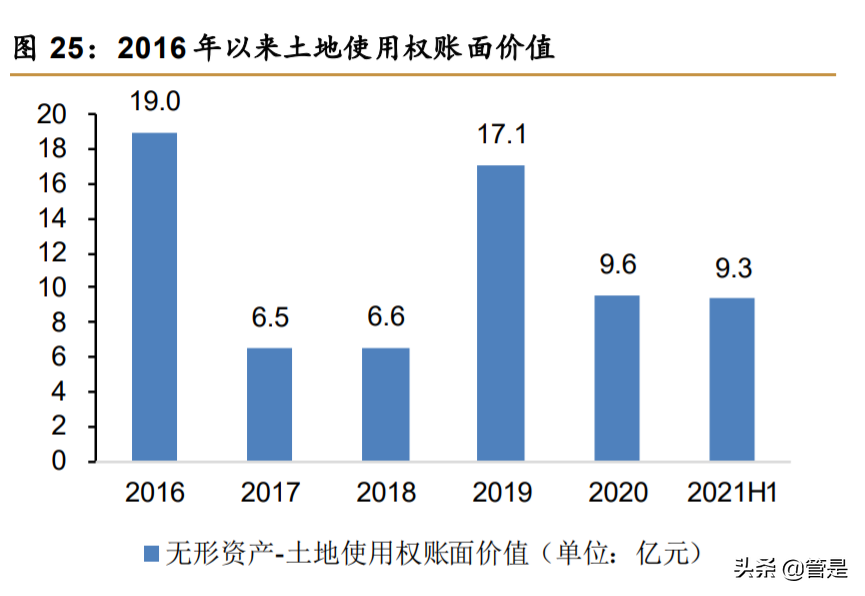

公司智能 公路港的主要收入来源为将部分物业(包括房屋及土地、办公楼或运输、通信设备等)出 租所得租金收入,这部分收入约占公路港收入的百分之七十。租金收入由物业面积、出租 率、每平米租金水平决定(租金收入=面积*出租率*租金/每平米)。截至 2020 年末,公路港 物业整体出租率为 88%,同比+1.5%,2021H1 公路港出租率达 90%,环比+2.0%。2020 年公司取得土地权证面积 1125.2 万平方米,经营面积 398.9 万平方米,2021H1 已取得土 地权证面积 1195.3 万平方米,经营面积为 457.5 万平方米,环比+58.6 万平方米。

3.2 网络货运平台优势明显,为公司新业务增长极

2019 年公司首次启动网络货运平台业务,依托于线下公路港打造线上线下融合的业务 模式,科技赋能实现运输监控,应用大数据分析为货主企业提供派单、运输管理、运费支 付和票据结算等业务。 公司网络货运平台业务目前包括了陆运通、融易运和大票零担三项。陆运通业务主要 提供货运撮合、运输管理及票据支付业务,服务更靠近运输环节。融易运是公司在陆运通 业务基础上的供应链延伸,主要充当整合货源和链接物流公司的角色,并连接陆运通,为 制造业企业、物流企业提供货源信息和运力在线招标采购和服务。

大票零担业务是公司 2021 年 9 月新上线业务,大票零担数字化服务平台为制造业企业提供网络化、标准化、数 字化的零担数字货运服务。大票零担业务目前已覆盖 1000+城市,线上专线车辆 50+万辆, 2021 年 11 月同百世快运达成战略合作,公司负责报价和货物全程跟踪可视,并收取服务 费,同时也赋能百世快运前端大票业务的揽货能力;此外,公司和百世的合作不只局限于 大票,也会分担旺季(如双 11)的中小票,解决百世的爆仓问题。

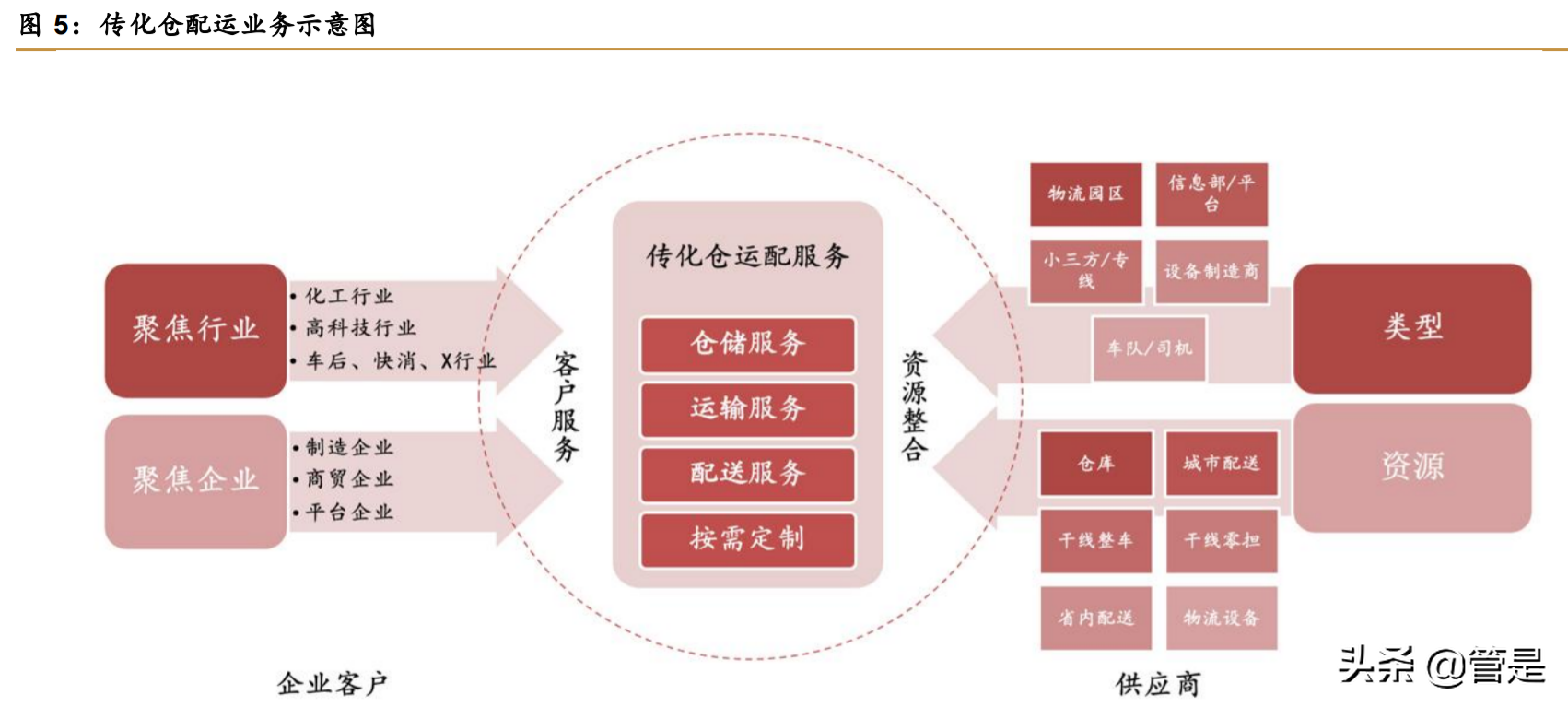

3.3 一体化供应链业务结构调优,盈利提升

公司在公路港基础上打造一体化供应链业务,服务仓、运、配三个环节,在“化工、 车后、快消、科技(高端制造)”四个领域持续深耕,深化仓配一体化业务。在化工领域 (代表客户有山东一诺威、传化兄弟公司新安股份),加强国际国内供应链网络建设,启动 “化学数字供应链项目”,立足传统化工业务,发挥产业组合优势,奠定化工行业仓运配业 务领军地位。在车后领域(代表客户有玲珑轮胎),传化着眼于轮胎细分领域,在西南地区 重点打造车后产业共享仓,为客户提供“统仓共配+供应链系统协同”服务并在全国推广。 在快消领域(代表客户有海天味业),公司为品牌商建立区域仓,整合分散渠道库存,依托 公路港区域分拨网络能力,为企业提供标准化的物流服务产品。

在科技(高端制造)领域 (代表客户有奥的斯),传化为奥的斯建立一万平米的分拨分拣仓,吸引其 60+家供应商陆 续进驻园区内部。同时,传化为奥的斯提供全程可视化服务,所有车辆自进驻公路港开始 的所有时间节点(是否迟到等)都实现全程可追溯。收费模式为按流量(每套电机)收费。 奥的斯项目的毛利率超 20%,是一体化物流业务的盈利项目之一。这一类业务同时也为公 路港创造流量和收益(如停车费等)。公司调整业务结构,聚焦优质业务,盈利情况变好。2020 年公司实现物流供应链业务 收入 22.6 亿元,同比下降 66.8%,2021H1 实现收入 7.4 亿元,同比下降 75.1%。

尽管公 司营业收入同比下降趋势明显,公司业务量和自营仓的数量逐期上升。2020 年全年自营仓 48 个,自营仓面积 30 万方,同比上升 100%;2021 上半年自营仓数量达到 78 个,自营仓 面积达 47.8 万方,同比上升 59.3%。从发货量看,公司自营仓发货量 2020 年达到 6.8 亿 件,同比上升 74.5%。公司逐步调优业务结构,聚焦优质客户和业务,营业收入同比下降, 业务情况上升,盈利提升,毛利率从 2021H1 出现提升,上半年实现毛利 1700 万元,毛利 率提升至 2.3%。(报告来源:未来智库)

4 盈利预测

关键假设:

假设 1:关于智能公路港业务,得益于 2021 年租金上涨及坪效提升,预计公司 2021- 2023 年营收增速分别为:30%、25%、20%,毛利率分别为 70%、65%、64%。

假设 2:关于网络货运平台业务,依托于公路港以及业务拓展带来的流量提升,公司网 络货运平台将迎来高增长,预计 2021-2023 年该业务营收增速分别为:140%、50%、10%; 毛利率将维持在 2.7%。

假设 3:关于物流供应链业务,由于近年来该业务结构性调优,营收增速有所下降,但 公司聚焦优质供应链业务使得毛利率略有提升,我们预计到 2022 年该业务收入将不会再下 降,2021-2023 年该业务营收增速分别为-25%、0%、0%,毛利率分别为 2.5%、2.5%、 2.0%。

假设 4:关于其他业务,其中包括车后、供应链金融、房产销售和与主营相关的利息收 入,这部分业务中车后业务占比较高,增速较快,但整体属于通道性业务,毛利率通常为 个位数,占比较小的房产销售和金融业务毛利率较高。我们在此预计此部分业务 2021- 2023 年增速为:30%、15%、5%,毛利率分别为:7.5%、7.5%、7.0%。

假设 5:公司 2021-2023 年销售费用率:2.2%、2%、1.5%;管理费用率:3%、2.5%、 2%;财务费用率:0.16%、0.17%、0.17%。