作为与蜜雪冰城、茶百道排在新茶饮销量和门店规模前三的行列的古茗,近期向港交所递交招股书,保荐人为高盛、瑞银。

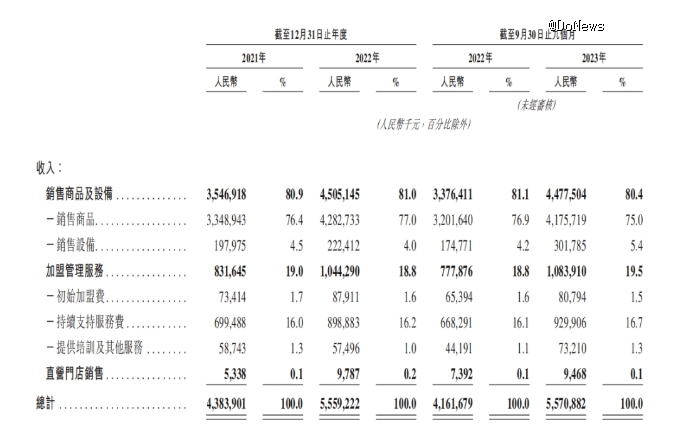

招股书显示,截至2023年12月31日,古茗拥有门店9001家,同年GMV超192亿元。营收从2021年的43.84亿元增加26.8%至2022年的55.59亿元,并由截至2022年9月30日止九个月的41.62亿元增加33.9%至2023年同期的55.71亿元。

图源:古茗招股书

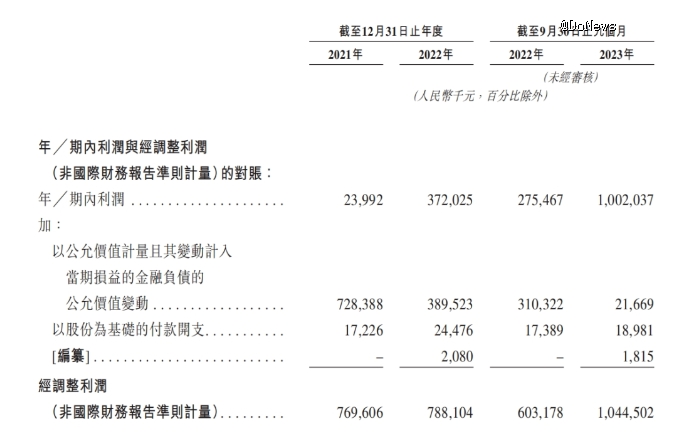

经调整利润(非国际财务报告准则计量下)由2021年的7.70亿元增至2022年的7.88亿元,并由截至2022年9月30日止九个月的6.03亿元增加至2023年同期的10.45亿元。

图源:古茗招股书

作为对比,蜜雪冰城最新招股书显示,2022年全年以及2023年前九个月,公司门店网络实现了约300亿元和370亿人民币的终端零售额。同期,公司分别实现136亿元与154亿元的营收,分别同比增长31.2%及46%。茶百道此前招股书显示,2022年销售额为133.32亿元。

但2023年却是新茶饮行业,加速内卷的一年。当年市场上相继传出茶百道、古茗、沪上阿姨、霸王茶姬、蜜雪冰城以及新时沏6家新茶饮品牌正在准备港股或美股IPO的消息。对标美妆、物流等多个行业来看,当一个行业密集“证券化”后,侧面说明市场卷不动了,赛道上的玩家迫切需要寻找新出路。

新茶饮品牌或许也意识到这一问题,这一年纷纷加速出海,在海外寻找新增量。同年10月,蜜雪冰城大阪店、甜啦啦雅加达店、喜茶墨尔本店、霸王茶姬新加坡店、茶百道首尔店、茶理宜世巴塞罗那店纷纷开业。蜜雪冰城最新招股书显示,截至2023年9月30日,蜜雪冰城海外门店数量约4000家。

内卷之下,在蜜雪冰城和茶百道的夹击中,仍能实现营收和净利润大幅度增长的古茗,做对了什么?

加盟店撑起了古茗营收大盘

古茗营收大幅度增长的背后,全部依靠加盟商贡献。古茗招股书中有两个关键数据:一是截至2021年、2022年及2023年12月31日止年度,加盟店贡献约99.9%的GMV。二是2023年年底的9001家,仅有6家为直营店,占比不到1%。换言之,古茗走的也是S2B2C的加盟模式。

除古茗外,蜜雪冰城最新招股书显示,截至2023年9月30日,超过99.8%的门店为加盟门店,其余为自营门店。茶百道此前招股书显示,2023年一季度的7111家门店中,自营门店数量仅有6家。换言之,古茗的加盟模式在新茶饮行业中具有普适性。

加盟模式的背后,本质是新茶饮行业为比拼规模经济的产业。今日资本徐新曾说,“当你喝咖啡的时候会想到谁,瑞幸还是星巴克?他们是世界上*喝的咖啡吗?显然不是,但消费者为什么会想到他们?因为门店开得到处都是。”密集开店,打造品牌和规模效应,“让20%的人天天看到你”,这也正是2023年多家新茶饮品牌纷纷冲击万店的原因。

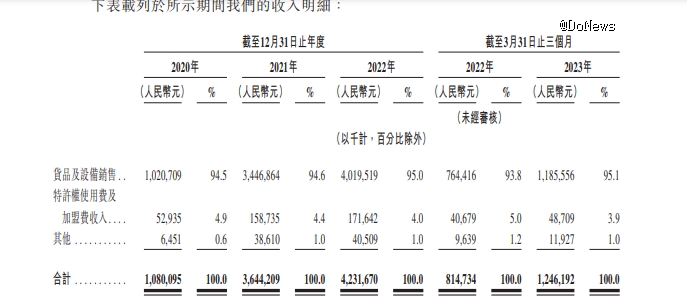

加盟模式下,新茶饮品牌方的营收来自向加盟商销售制作食材、包装材料、设备设施、营运物资的销售流水以及相关加盟费用。其中,货品和设备销售为大头,茶百道占比约在95%。

图源:茶百道招股书

事实上,不管是企业IPO前或是成功上市后,均需向资本市场交出“好看的”财报,不排除品牌方会借助自身强势地位,向渠道压货进而带动企业营收增长,毕竟这种情况在国内多个行业经常上演。

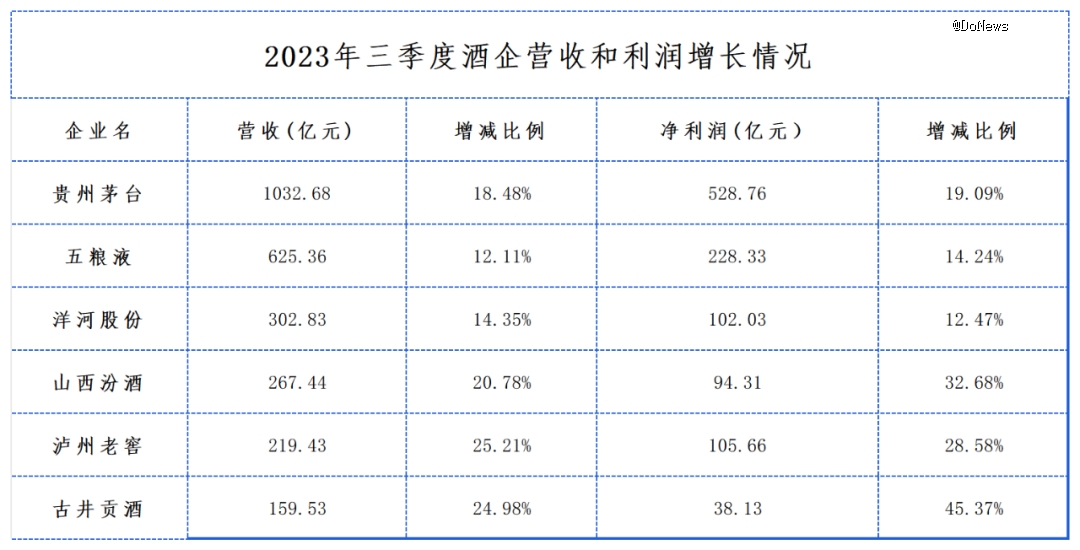

如白酒行业,去年前三季度国内20家上市白酒企业库存较同期增长12.64%至1363.55亿元,创下历史新高。贵州茅台、洋河股份、五粮液、泸州老窖、山西汾酒等5家酒企存货均超百亿元。茅台存货更是高达409亿元,为20家上市酒企中最高。

图源:wind

但因白酒行业普遍采用“先款后货”模式,通过向经销商压货,让经销商承担库存压力,也能带动企业营收和利润增长。基于此,去年三季度多家酒企营收和利润均出现双位数增长。

图源:各企业财报

同样的情况也出现在两轮电动车身上,相关机构调研显示,不少电动车品牌在2023年上半年向渠道疯狂压货,导致近80%的经销商感觉清库存压力。甚至为了鼓励经销商拿货,都打起了“赊销”牌。爱玛2023年半年报显示,应收账款较同期暴涨141.9%。

而且新茶饮行业的加盟模式,因加盟商必须使用公司规定物料,这给新茶饮品牌利润增长留出更多的“操作空间”。古茗加盟商李伟告诉我们,同等品质下古茗果茶中使用的水果,比市场价高20%—30%。古茗客服给出的解释为,水果品质更好。但到底是甜度更高,还是更加新鲜,古茗客服也无法给出完整的说法。

上述问题的存在,很容易让投资者无法对新茶饮企业业绩做出合理判断,叠加外部政策影响,加盟模式企业容易受到上市限制。注重质量而非规模、倾向于研发能力强、科技含量高的企业,正成为当前资本市场新趋势,这也是此前蜜雪冰城冲击A股失败的原因。

相较于A股,港股对加盟模式管控并不是非常严格,如去年同样走加盟模式的锅圈在港交所成功上市,这或许也从某种层面解释了,为何古茗、蜜雪冰城、茶百道纷纷将上市地选择在港交所。

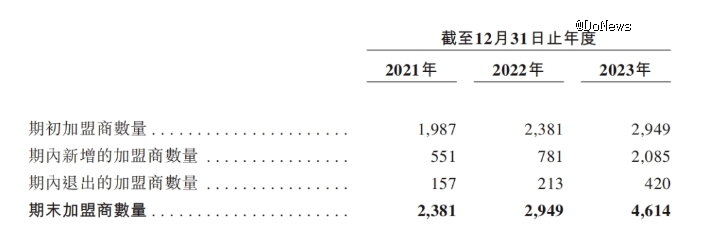

另外古茗在招股书提到,2021年、2022年及2023年12月31日,古茗分别与2,381名、2,949名及4,614名加盟商合作。2023年,加盟商单店经营利润达到37.6万元,单店经营利润率达20.2%。

图源:古茗招股书

据灼识咨询报告,同期中国大众现制茶饮店市场的估计单店经营利润率为10%—15%。虽说茶百道单店净利润明显高于行业水准,但加盟商一年想要实现37.6万元的收入,对乡镇市场的古茗加盟商而言,几乎不太现实。

加盟商朱伟给氢消费算了笔账,37.6万元的净利润意味着加盟商单月均利润要在3万以上,按照20.2%的净利润、古茗15元/杯的客单价,乡镇加盟商单月基本上要卖到万杯以上。但乡镇市场真有这么多喝古茗的消费者吗?

朱伟所言不假,镇市场所能辐射到的人口以附近几公里内的农村人口为主。但因国内中西部乡镇经济动能发展失衡,导致这些地区农村普遍以中老年群体为主。

有学者概括,我国流动人口呈现典型的“三个八”特点,即80%以上人口来自农村,80%进入城镇,80%是15至59岁的劳动年龄人口。换言之,中西部乡镇市场实则是一个由中老年群体组成的消费市场,但他们并不是新茶饮消费人群。

即使考虑到国内中西部乡镇市场上仍保留小学、初中,学生群体为新茶饮消费人群。但学生群体有限的收入下,比古茗价格更低的甜啦啦、蜜雪冰城才是学生们的*,这也是蜜雪冰城、甜啦啦乡镇店得以成立的前提。

新茶饮品牌大开加盟,但加盟商却不够用了

不管是当前正在冲击IPO的蜜雪冰城、古茗、茶百道,还是喜茶、霸王茶姬。新茶饮品牌后续若想持续扩张,需持续扩大加盟商队伍。但加盟商对新茶饮态度的转变,让这种扩张也面临不小的压力。

咖啡、餐饮、零食折扣店、新茶饮这些追求快速动销的业态,均追求选址定生死,这也决定一个城市中人流量相对较大的核心商圈素来是兵家必争之地。但一个城市中人流量相对较大的核心商圈不可能无限增长,多种业态共同竞争下,导致许多城市中目前缺少优质点位。

如我们此前在安徽省界首市走访中发现,当地的喜茶门店虽在肯德基旁,但该门店却是简易搭建的。一旦出现恶劣天气,很容易劝退消费者。国内某家零食折扣店的选址经理张青也告诉我们,不管是好想来,或是零食很忙和赵一鸣,现阶段门店扩张遇到*的难题就是,好的商圈点位难以挤进,差的商圈看不上。

多业态共同竞争下,优质商圈租金水涨船高。且同一商圈位置下,往往聚焦了大量新茶饮品牌,加盟商之间的竞争激烈程度可想而知。如我们在界首市走访中就发现,当地的健康路商业街上,同时聚焦了蜜雪冰城、茶百道、古茗、沪上阿姨、霸王茶姬、甜啦啦、COCO等一众新茶饮品牌,当地消费者称这里为“奶茶一条街”。

同时随着新茶饮行业内卷逐渐加剧,新茶饮品牌方需不断推出如半价、买一送一、外卖平台免配送、膨胀券、满减、收藏送券、第二杯半价等活动。

而且若是同行推出类似活动,需其立即跟进。因为国内县城市场人口本就缺乏流动性、消费者对价格敏感度极高、且新茶饮产品差异化小、口感差别不大,这就导致消费者很容易流入其他品牌门店,其他门店营业额将受到冲击。

种种问题传递到加盟商身上,让其回本周期不断被拉长。以喜茶为例,喜茶某县城加盟商杨琳告诉我们,虽说县城市场房租、人工相对高线城市更低,但目前一家喜茶加盟店落地前,加盟商至少需投入百万。按照当前行业15%—20%的门店净利润,保守估计一家县城喜茶店回本周期至少需3.5年。

另外新茶饮加盟店一般在2年左右,需按照品牌方要求对门店进行重新装修,以完成品牌升级,这无形之中又增加了加盟商的成本,拉长了回本周期。

且相较于南方市场,北方市场新茶饮加盟店回本周期可能更长。北方冬季寒冷且漫长叠加昼短夜长,当地居民冬季出门意愿偏低。基于此,北方新茶饮加盟店冬季将面临着客流量严重不足、营业时间偏短,进入淡季。

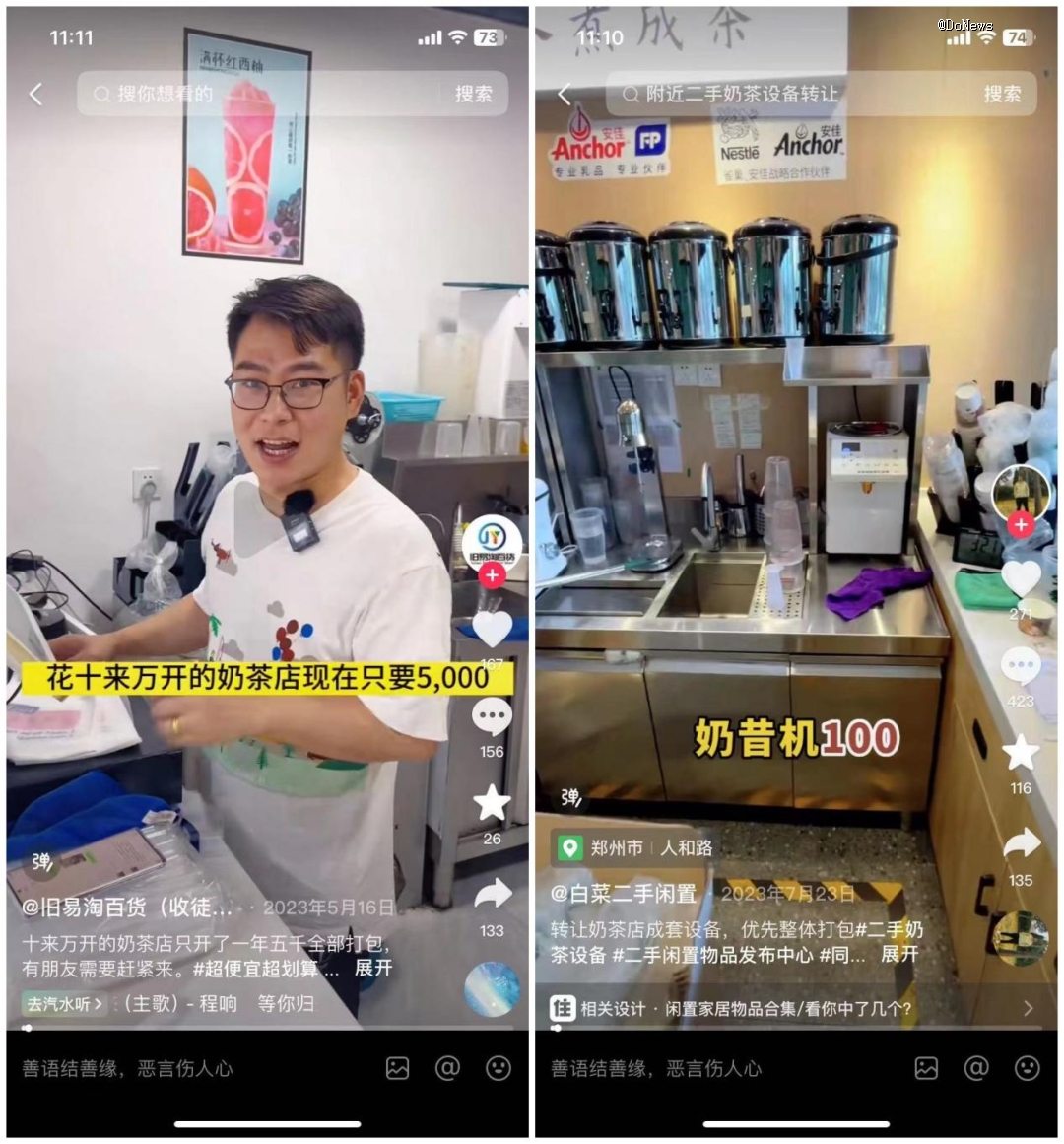

不仅如此,新茶饮门店的转换成本极高。我们实地走访安徽省界首市某家二手店发现,九成新奶茶封口机售价、1.8m平冷、制冰机分别售价600元、800元、1800元。该门店老板更是坦言,“您要是真想要的话,我7折给你。”

在短视频平台上,不少二手设备回收称,一家奶茶店全套设备对外售价5000元,果糖机、奶昔机价格分别为300元和100元。可想而知,二手设备回收商在收购这些设备时,压的价格有多低。

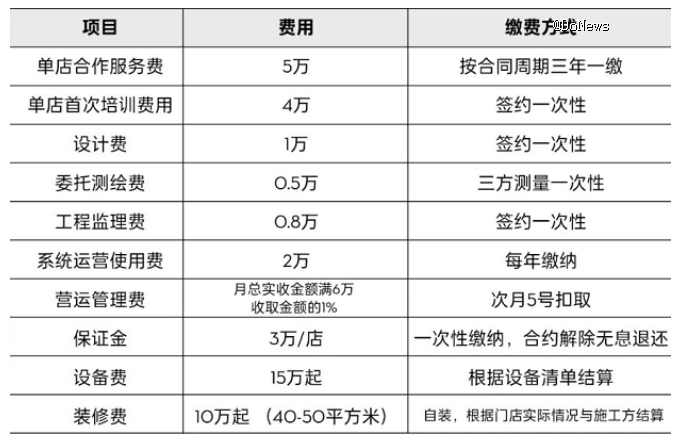

图源:抖音

但一家新茶饮加盟店开业前,品牌方的这些设备售价却极高。其中,喜茶加盟设备费15万起,古茗设备10万起。而且在商圈租赁中有一条不成文的“行规”,门店经营者退出前,必须将门店恢复到租赁前原有状态,这也意味着即使加盟商将这些设备全部变现,有可能还需承担额外的费用。

图源:喜茶官微

图源:古茗官网

品控,新茶饮难以逾越的鸿沟

加盟模式虽带动古茗营收的持续增长,但也在反噬古茗。为解决新茶饮行业中的品控问题,古茗投入大量资金自建西双版纳柠檬基地,并对现有供应链进行升级,对产品供应链进行了细化升级,在全国建立了17个仓储基地、4大运营中心和近300辆冷藏车,对物流配送实行全链路监控。

同时提升配送频次,达到“两日一配”甚至是“一日一配”的高频次配送服务标准,极大限度地保证原料品质的新鲜稳定。持续加强对员工的培训和门店的管理,力求保证原料从产出到制成饮品都抢“鲜”一步。

但在黑猫投诉上,依然有消费者称,在古茗内喝出异物,商家拒绝理赔。正如《新巴塞尔资本协议》中指出的那样,只要有人员相关的业务都存在着操作风险。新茶饮行业为典型的劳动密集型行业,尤其是在加工制售环节仍存在大量的员工操作,潜在的食品安全问题只能通过各种管理手段减少,却无法完全消除。

图源:黑猫投诉

更深层来看,人本就是利益导向。胖东来被誉为国内零售界天花板的背后,本质上就是其创始人于东来通过多种方式将员工利益*化。于东来曾指出,胖东来人均工资基本是每月7000元左右,*的也在每月6500元,高的可以拿到每月8400元,而且这还是一些偏冷门的部门,而许昌当地的平均工资只有3000元-4000元。

对古茗部分区域经销商而言,古茗门店相当密集。如古茗浙江单个省份门店数量高达2000多家,占古茗总门店的23%。这就意味着区域内的加盟商不仅要和其他新茶饮品牌进行竞争,也要和古茗加盟商进行内部竞争,其利益很难保证。

同时古茗为提高门店数量,必然要求加盟商多开店。若加盟商不愿意开店,其必然会和蜜雪冰城一样在同一个区域中,放新的加盟商进来,这也是为何古茗招股书中会提到一个加盟商同时开几家店的原因。但蜜雪冰城过密的门店,导致蜜雪冰城对加盟商几乎很难构成吸引力。同样的问题,后续必然会出现在古茗身上。

投资回本周期不断被拉长,加盟商之间恶性竞争,自身利益被严重冲击下,想要让更多加盟商对门店实现精细化管理,投入更多时间和精力,恐怕这并非易事。因此,仅靠管理层或品牌发布一些举措,想要完全解决品控难题,又何谈容易?

但若是完全保护加盟商利益,古茗国内门店数量很快将会进入天花板,其又无法向投资者交代。这一难题,未来将是多家新茶饮品牌普遍遭遇的问题。两难之下,未来新茶饮品牌又要如何抉择呢?

写在最后:

在资本市场给到的压力前,IPO上市或许是古茗的必选题。但在当前港股持续低迷,流动性短期内难以回暖,从IPO到上市时间不断被拉长下,古茗的IPO又能否达到市场预期呢?但不管冲击IPO结果如何,

加盟商问题、扩张问题、产品差异化和品控问题,仍需古茗一一解决。